Strategisches Vermögensmanagement – Werte sichern und steigern

Überblick und Vorteile des Vermögensmanagements im DSZ, Musterportfolio und bedarfsorientierte Angebote für Stiftungen

Kurse rauf, Renditen runter: Das erste Halbjahr 2025 hatte für Anleger insbesondere in US-Werten einige Überraschungen bereit. Wechselkursrisiken sind ein großes Thema des aktuellen DSZ-Kapitalmarktberichts, der erneut zeigt: Ein aktives Fondsmanagement ist und bleibt für Stiftungen der Schlüssel zu stabilen Erträgen.

Das erste Halbjahr 2025 war ein Weckruf für Stiftungen: Während Europas Aktienmärkte stark zulegten, haben viele US-Anlagen wegen des dramatisch schwachen US-Dollars für Euro-Anleger deutlich an Wert verloren. Wer jetzt Wechselkursrisiken ignoriert, riskiert, die erarbeiteten Erträge wieder zu verlieren – und damit die finanzielle Grundlage der Stiftung.

Das unterstreicht ein zentrales Risiko globaler Anlagen: Währungsbewegungen bleiben ein zentrales Risiko globaler Anlagen: Selbst bei positiver Marktentwicklung können reale Renditen leiden. Für Stiftungen ist eine breite Streuung und ein bewusster Umgang mit Wechselkursrisiken unerlässlich.

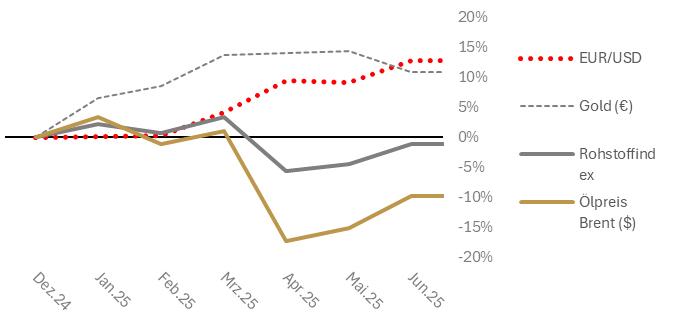

Hochwertige Anleihen bewahrten Stabilität in einem zunehmend selektiven Umfeld. Rohstoffe reagierten volatil auf geopolitische Ereignisse – mit rückläufigem Ölpreis, aber starkem Gold. Der Euro wertete deutlich gegenüber dem US-Dollar auf, was die Renditesituation weiter beeinflusste.

Gerade in diesem Umfeld erwies sich die flexible Steuerung der vom Stifterverband initiierten Spezialfonds als Erfolgsschlüssel – bei zugleich verlässlichen Ausschüttungen an unsere Stiftungen.

Dieser Artikel fasst die Kapitalmarktentwicklung zusammen und verdeutlicht, welche Rahmenbedingungen am Kapitalmarkt maßgeblich waren, warum für Stiftungen gerade in volatilen Phasen eine aktive Steuerung und ausgewogene Anlagestrategie entscheidend sind und mit welchen Perspektiven wir uns in die zweite Jahreshälfte bewegen.

Im ersten Halbjahr 2025 hat die Europäische Zentralbank (EZB) ihre Leitzinsen viermal gesenkt – jeweils um 0,25 Prozentpunkte. Damit liegt der sogenannte Einlagensatz inzwischen bei 2,00 Prozent. Hintergrund dieser Entscheidung ist die rückläufige Inflation in der Eurozone, die sich wieder dem Zielwert der EZB von zwei Prozent annähert. Das bedeutet: Die Preise steigen nicht mehr so stark wie zuletzt, was der Geldwertstabilität zugutekommt. Innerhalb der Notenbank mehren sich deshalb die Stimmen, dass der Zyklus geldpolitischer Lockerung nun weitgehend abgeschlossen sei. Eine letzte Zinssenkung im Herbst bleibt aber möglich – auch, weil geopolitische Risiken wie etwa der schärfere US-Handelskurs bestehen bleiben.

In den USA zeigt sich ein anderes Bild: Die US-Notenbank Federal Reserve hat ihre Zinsen bislang nicht gesenkt – trotz eher verhaltener Wirtschaftsdaten. Ein möglicher Kurswechsel wird dort frühestens für das Frühjahr 2026 erwartet. Zugleich belastet die wirtschaftspolitische Unsicherheit aus Washington den US-Dollar, was für europäische Anleger Auswirkungen auf die Bewertung von US-Investments haben kann.

Trotz geopolitischer Spannungen und hoher Schuldenstände zeigte sich die Weltwirtschaft im ersten Halbjahr 2025 insgesamt stabil. Neue US-Zölle belasteten den Welthandel, doch staatliche Investitionen und Konjunkturprogramme, vor allem in Schwellenländern, sorgten für Stabilisierung.

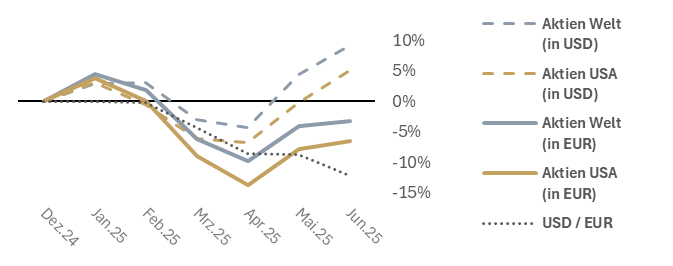

Das erste Halbjahr 2025 brachte für Stiftungen ein gemischtes Bild an den Kapitalmärkten: Globale Aktien legten in US-Dollar um +6,6 Prozent zu, doch die spürbare Abwertung des US-Dollar führte für Euro-Anleger zu einem Minus von -3,4 Prozent. Das verdeutlicht, wie stark Wechselkursrisiken die Wertentwicklung internationaler Anlagen beeinflussen können.

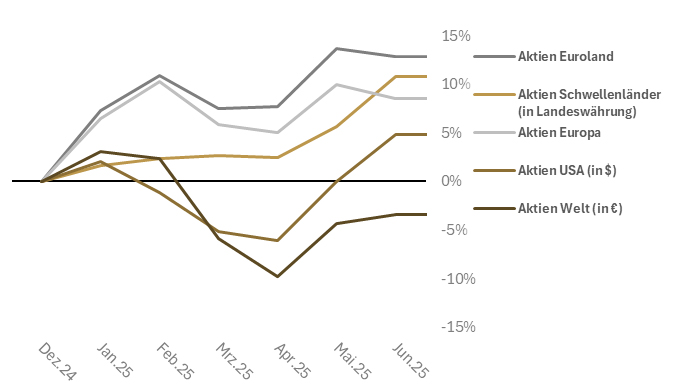

Europäische Aktien zeigten sich deutlich stärker. Der Euroland-Aktienindex stieg um +12,9 Prozent. Getragen wurde dieser Anstieg von stabilen Unternehmensdaten, positiven Frühindikatoren und einer verbesserten Marktstimmung – besonders exportorientierte Unternehmen profitierten von der gestiegenen globalen Nachfrage nach Investitionsgütern.

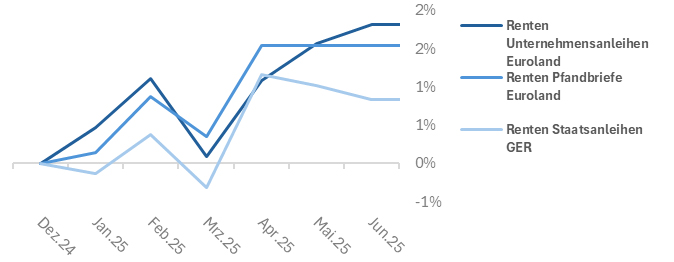

Im Anleihesegment blieb die Lage stabil: Unternehmensanleihen aus dem Euroraum erzielten +1,8 Prozent, Pfandbriefe +1,5 Prozent, Staatsanleihen +0,8 Prozent. Die geldpolitische Zurückhaltung der EZB unterstützte ein ruhiges Zinsumfeld – vorteilhaft für sicherheitsorientierte Stiftungen.

Fazit: Das Kapitalmarktumfeld war geprägt von vorsichtiger wirtschaftlicher Erholung, regionalen Unterschieden und währungsbedingten Effekten.

Die globalen Aktienmärkte zeigten sich im ersten Halbjahr 2025 überwiegend positiv, jedoch mit deutlichen regionalen Unterschieden. Für Stiftungen mit europäischem Fokus war das Ergebnis erfreulich: Der deutsche Leitindex DAX 40 legte um über 20 Prozent zu – das beste Halbjahresergebnis seit der Finanzkrise. Auch mittelgroße und kleinere Unternehmen im MDAX (+19,1 Prozent) und SDAX (+28,1 Prozent) erzielten teils überdurchschnittliche Kursgewinne. Technologiewerte im TecDAX legten um +13,5 Prozent zu – getragen von einer positiven Neubewertung.

Der breiter aufgestellte MSCI Europe legte um +8,6 Prozent zu – deutlich schwächer als der ebenfalls europäische Index MSCI EMU, was auf Währungsraum-Effekte zurückzuführen ist. Auch Großbritannien und die Schweiz verzeichneten moderate Gewinne. Für Stiftungen, die in europäische Aktien investieren, bot sich somit eine gute Gelegenheit zur Wertsteigerung.

Anders verhielt es sich bei US-Aktien: Trotz solider Kursgewinne in US-Dollar führten Wechselkurseffekte dazu, dass Euro-Anleger Verluste verzeichneten. Zudem dämpften wirtschaftspolitische Unsicherheiten in den USA – etwa Handelsschranken und regulatorische Risiken – die Anlegerstimmung.

Schwellenländer zeigten in ihrer lokalen Währung solide Entwicklungen, insbesondere außerhalb Chinas, das unter politischen und wirtschaftlichen Problemen litt. Für Stiftungen mit globaler Anlagestrategie ist die Währungsentwicklung weiterhin ein wichtiger Risikofaktor, der Renditen erheblich beeinflussen kann.

Für Stiftungen empfiehlt sich daher weiterhin eine breite regionale Streuung und ein gezieltes Währungsmanagement, um langfristig stabile Erträge aus Aktienanlagen zu sichern.

Im zweiten Quartal 2025 zeigten sich europäische Anleihen trotz eines herausfordernden Umfelds widerstandsfähig. Für Stiftungen ist besonders die solide Entwicklung bei Unternehmensanleihen mit guter Bonität wichtig, die im ersten Halbjahr mit rund +1,8 Prozent die stärksten Erträge im Rentensegment lieferten. Auch Pfandbriefe überzeugten mit stabilen Zuwächsen von etwa +1,5 Prozent. Staatsanleihen entwickelten sich etwas zurückhaltender, erzielten aber dennoch moderate Gewinne zwischen +0,6 Prozent und +0,8 Prozent.

Die zunehmende Staatsverschuldung in den USA und Europa sowie das höhere Emissionsvolumen für Infrastruktur- und Verteidigungsprojekte üben Druck auf langlaufende Anleihen aus. Anleger sollten daher mit höheren Renditen rechnen, die sich inzwischen als "neues Normal" etabliert haben. Insbesondere US-Staatsanleihen litten unter politischem Druck auf die Notenbank – US-Präsident Trump stellte deren Unabhängigkeit öffentlich infrage. Die Folge: Der Renditeanstieg war der höchste seit über 40 Jahren.

Angesichts erwarteter Zinssenkungen der EZB wird bei kurzlaufenden Bundesanleihen ein moderater Aufwärtstrend erwartet. Die makroökonomischen Risiken gelten derzeit als überschaubar – Inflationserwartungen und reale Renditen bleiben stabil.

Für global diversifizierte Stiftungsportfolios stellen Währungsschwankungen – etwa die jüngste Dollar-Abwertung – jedoch ein Ertragsrisiko dar. Das erste Halbjahr bestätigt: Qualität im Rentenportfolio sorgt für Stabilität, selbst in unsicheren Zeiten.

Geopolitische Spannungen und strukturelle Ungleichgewichte beeinflussten im ersten Halbjahr 2025 auch die Rohstoffmärkte. Die Eskalation zwischen Israel und dem Iran ließ den Ölpreis kurzfristig um über zehn US-Dollar steigen – kehrte aber nach einer Waffenstillstandsankündigung rasch auf das Ausgangsniveau zurück. Insgesamt belastete ein Überangebot den Markt: Der Brent-Ölpreis sank um knapp zehn Prozent, der Bloomberg Rohstoffindex um rund 1,2 Prozent.

Gold hingegen behauptete sich als sicherer Hafen: Im April erreichte der Preis ein Allzeithoch von rund 3.500 US-Dollar, im Halbjahresvergleich lag er in Euro über zehn Prozent im Plus – ein potentieller Stabilitätsbaustein für Stiftungen.

Zudem legte der Euro gegenüber dem US-Dollar deutlich um fast 13 Prozent zu – begünstigt durch politische Verunsicherung in den USA. Für Stiftungen unterstreicht das die Relevanz eines aktiven Währungsrisikomanagements.

Die vom Stifterverband initiierten Stiftungs-Spezialfonds zeigten im ersten Halbjahr 2025 eine differenzierte Entwicklung. Trotz identischer Risikobudgets variierten die Ergebnisse aufgrund unterschiedlicher taktischer Ansätze und Allokationsentscheidungen im aktiven Management der Fonds. Dabei spielte insbesondere der Einsatz von Absicherungsmaßnahmen auf Fondsebene im aktuellen geopolitischen Umfeld eine wichtige Rolle.

Die Ergebnisse verdeutlichen die Bedeutung einer aktiven und flexiblen Steuerung, die über die strategische Ausrichtung hinausgeht. Für Stiftungen, die auf verlässliche Erträge angewiesen sind, ist die Anpassungsfähigkeit der Fondsmanager an Marktveränderungen ein wesentlicher Faktor. Im vergangenen Quartal wurden weiterhin stabile Erträge (oberhalb der aktuellen Marktzinsen) erzielt und an unsere Stiftungen ausgeschüttet.

Das Team Vermögensmanagement des Deutschen Stiftungszentrums steht Ihnen als Ansprechpartner gerne zur Verfügung und wird Sie weiterhin zeitnah über alle relevanten Entwicklungen auf den Finanzmärkten informieren.

ist stellvertretender Leiter des Bereichs "Vermögensmanagement".

T 0201 8401-310

ist Key Account Manager Vermögensmanagement/Anlagestrategie

im Deutschen Stiftungszentrum.

T 0201 8401-132